Entradas

BUSCADOR SOBRE NOTICIAS Y RECURSOS SOBRE EDUCACIÓN FINANCIERA:

Entradas más recientes

Cursos GRATIS y Manuales de Educación Financiera 2026

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Brecha también en la salud mental a causa de la inflación: ¿cómo nos afecta este fenómeno en función de nuestros ingresos?

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Cómo saber el precio regulado de luz y gas y comparar de forma fácil las facturas con otras compañías comercializadoras

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Selección de CURSOS GRATIS sobre Educación Financiera

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Recursos didácticos para enseñar educación financiera en el aula

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

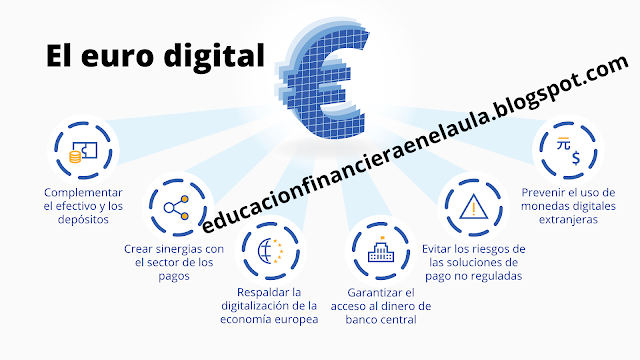

Tendremos pronto el euro digital?

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Consejos para tu seguridad mediante pagos online

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Actividad sobre presupuesto, ingreso, gasto y ahorro

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

"Tus finanzas también sostenibles" es el lema del día de la Educación Financiera

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones